先週見ていたドルインデックス(DXY)、ユーロドル、そしてガートレーパターンが出ていたポンドドルなどに動きが出ましたね。米株式指数、とりわけDJIは見ておくべきチャートパターンを形成しているようです。往復びんたありの横向きの動きから決着がついていないターゲットを目指すのか?今週の動きを振り返りながらハーモニックパターンをシェアします。

テクニカル分析の基礎:三角持ち合いではないですか?

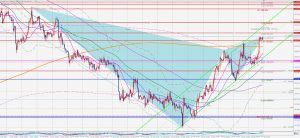

DJI and US30 Cash: A contracting triangle?

フィボナッチの「ザ・伸び切りゾーン」からの上昇と下落

DXYはフィボナッチ78.6%で反発、EURUSDはディープなプルバック?

先週投稿していたドルインデックス(DXY)は、木曜日にフィボナッチリトレースメントレベルの78.6%を少し下抜けて、慌てたように反発。3月31日からの下落の波は、フィボナッチを使った「ザ・伸び切りゾーン」を超えていたので、致し方ないプライスアクションでしたね。同じく、EURUSDも「ザ・伸び切りゾーン」や先週記載していた$1.21060あたりを無理やり上抜けて上昇していたような動きで、結果的に木曜日から下落。

DXYもEURUSDもリトレースする値幅があるので、週明けにプライスアクションを見ていきます。EURUSDは、短期的に反発しても$1.12093あたりを超えられなければ、下落継続で、ターゲット候補は、$1.19751と$1.19185の間の価格帯を想定しています。

USDJPYは107.720円の鉄板ラインから反発

ドル円は、先週記載していた107.720円の価格ラインに対して月曜日にダブルボトムのようになって反発。このラインを市場が意識していたのが明確でしたね。

ドル円は、先週記載していた107.720円の価格ラインに対して月曜日にダブルボトムのようになって反発。このラインを市場が意識していたのが明確でしたね。

現在は、3ドライブパターンが検出されています。

先週の金曜日と今週の月曜日の押し目が作ったひと山を使ったフィボナッチエクステンションは、2.618%を超えていますが、同じひと山を使ったフィボナッチエクスパンションでは、もう少し上の109.411円あたりに2.618%が来ます。

また、この3ドライブのPRZ(潜在的反転ゾーン)も、もう少し上なので、週明けのプライスアクションを待ちます。そしてさらに、1時間足では、ベアリッシュなガートレーパターンが検出されています。

このガートレーのPRZはもう少し上。できれば、109.630円あたりまで上昇してくれる方がわかりやすいです。

このガートレーのPRZはもう少し上。できれば、109.630円あたりまで上昇してくれる方がわかりやすいです。

ドル円が最近の上昇に対してプルバックをするのであれば、ターゲットは108.634円から108円468円あたりがまず最初の候補のようです。

CHFJPYとCADJPYは節目でスーパーハーモニックパターン

まずはCHFJPYから見ていきます。

節目のラインでぴったりと止まり、巨大なブラックスワンが居座っています。このチャートは週足のチャートですので、円買いとフラン売りが重なれば、深めのプルバックが想定されます。

また、月足チャートを見ていただくとわかるのですが、今週の上昇で再び月足のボリンジャーバンドの2シグマをヒットしています。

このボリンジャーバンドがレジスタンとなれば、プルバックをしてきてもおかしくないので、この価格レベルから、買いポジションを積み上げるのはリスクがあるかもしれませんよね。

こちらは、CADJPYのチャート。これも、週足チャート。ベアリッシュなバタフライのフィボナッチ比率がかなりいい感じですね。CHFJPYと同様週足の長期足ですのでスーパーハーモニックパターンとなりますね。

また、超長期のオレンジの移動平均線もかぶさっており、CHFJPY同様、ここから買いポジションを積み上げるのは、リスクありの相場のようです。

米株式指数の三角持ち合い:シンプル・イズ・ベスト

トレードを始めると、値動きに反映される要人発言、ニュース、指標発表など、何かがあるのを24時間追っていないといけないのか?という気持ちになることがあります。でも、ダウ理論にある「平均はすべての事象を織り込む」ということを思い出すと、その時の値動きに飛びつくトレードにはリスクがあることがわかります。短期足で動いても、いずれは収束するからです。

最近の例は、DJI(ダウ)やSPX。米政権からの税関連の方針の発表、FOMC、大手テク会社の決算発表のあった週に限って、ローラーコースターのようになっています。そして、よく見ると、今のチャートはエリオット波動、チャートパターン、ハーモニックパターンを使うそれぞれのトレーダーの目線が一致しているような絵柄になっているのかもしれません。

どういうことですか?

こちらはDJIの2時間足チャートです。画像上にあるYPR1というのは、年足ピボットR1となります。先週記載したように、このターゲットを狙っているシナリオは引き続きオンですので、売りポジションではまだ入りづらい相場環境です。

まず、チャートパターンを見てみます。トレードの基本として学ぶ、「三角持ち合い」になっています。この持ち合いは、高値切り下げ、安値切り上げの三角形にですね。この三角持ち合いですが、これは、エリオット波動で言う収縮対称的トライアングル(Contracting Symmetrical Triangle)になりますよね。言い方は違えど、エリオット波動分析もここで力を発揮しそうです。笑

そして、画像に描画したガートレーパターンを見てみます。このパターンは、4月28日に検出されていました。その後、29日と30日のプライスアクションを振り返ると、結局、ガートレーのX地点を下にブレイクしていない状況です。

なお、ガートレーのAとなっている4月23日の高値が、4月21日の高値を超えておらず、16日の高値を付けた後にできた窓が開いたままであるため、ダウがまだ上昇するかなぁという目線ではありました。4月21日の高値を超えて、窓を埋めていれば、フラットパターンを想定できましたが、だらだらとオーバラップするジグザグで調整波のような動きになっており、推進波のような勢いのない相場でした。

何が言いたいのかというと、このチャートの絵柄は以前あったことの繰り返しを示唆しているように見えます。

「エリオット波動とハーモニック Part 2 (続編):調整波(Corrective Wave) スラスト&ブラックスワン」でも探索してみましたが、トライアングル(=三角持ち合い)に検出されるハーモニックパターンには意味があるということです。

大前提として、年足ピボットR1をターゲットにしている相場だとすれば、次に想定できるのは、消えたブリッシュガートレーのゴーストが威力を発し、このトライアングルを上に抜けるというシナリオになります。このプライスアクションは、おそらく「スラスト」と呼ばれる吹き上げの値動きになる可能性がありますよね。

仮に、スラストが起きて、年足ピボットR1をヒットした場合、その後のプライスアクションが非常に重要になります。このトライアングル内に戻る、大きな上ひげが出るといったプライスアクションが出た場合、これまで長く続いた上昇トレンドの終焉が示唆される可能性があります。

こちらは、US500 June(フューチャーズ)の1時間足。ダブルトップのようになったもののネックラインを割り切れておらず、ここでブリッシュABCDパターン。

画像の上に黄色で示しているのは、年足ピボットR1。

これ以外に、以前に投稿していた窓埋めを完了したXLF(金融セレクト・セクター SPDRファンド)やKBE(スパイダーS&PバンクETF)のチャートも見ておいて損はないです。

週明け、素直にスラストというプライスアクションに出るのか、それとも、このトライアングルの中を横向きにずるずるとレンジで動くのかわかりませんが、いずれ弾けるという感じですよね。また、動きが出れば週の半ばでもアップデートしますね。

三角持ち合い(トライアングル)とハーモニックの関連記事

SPXに潜んでいたガートレーからのスラストの動きなど

「エリオット波動とハーモニック Part 2 (続編):調整波(Corrective Wave) スラスト&ブラックスワン」