フィボナッチリトレースメントのレベルには大切なレベルがたくさんありますが、他の記事で探索した78.6%などに加え、リトレースメント88.6%も見逃せません。88.6%が意味するのは、まず、高値や安値に非常に近い場所に価格がいること。テクニカル分析の基本の視点とハーモニックパターンの視点などから、早速、探索してみましょう。

トラッドで変化に富むフィボナッチ88.6%

Fibonacci 88.6% has an important role to play.

フィボナッチ88.6%の基本的アプローチ

サポートで売らない、レジスタンスで買わない!?

テクニカル分析やトレードの方法を学び始めると、「サポートで売って、レジスタンスで買う」ことを避けることが勝てる道への第一歩のひとつだと教わります。節目となるサポートやレジスタンスは、多くの市場参加者が見ているラインや価格帯であり、それを目の前にしてポジションを持つのは、リスクとリワードの比率が悪いことを意味していますよね。

確かに、こうしたラインや価格帯をブレイクしてほしいという気持ちでチャートを見ていたり、ブレイクしたぞ!といって飛び乗ることもあるかとは思いますが、こういったサポートとレジスタンスでは、買いと売りが拮抗するので、プライスアクションが活発になり、ともすれば、数時間あるいは数日間、値動きの荒いレンジ相場になって、結果的に往復びんたを食らって損切りか退場ということも起こりがちです。

そこでご登場いただくのが、フィボナッチリトレースメントの88.6%。MT4にあるフィボナッチツールにデフォルトで設定されている数値ではありませんが、このレベルは「最後の砦」ともいえる重要な節目を築きます。

どういうことですか?

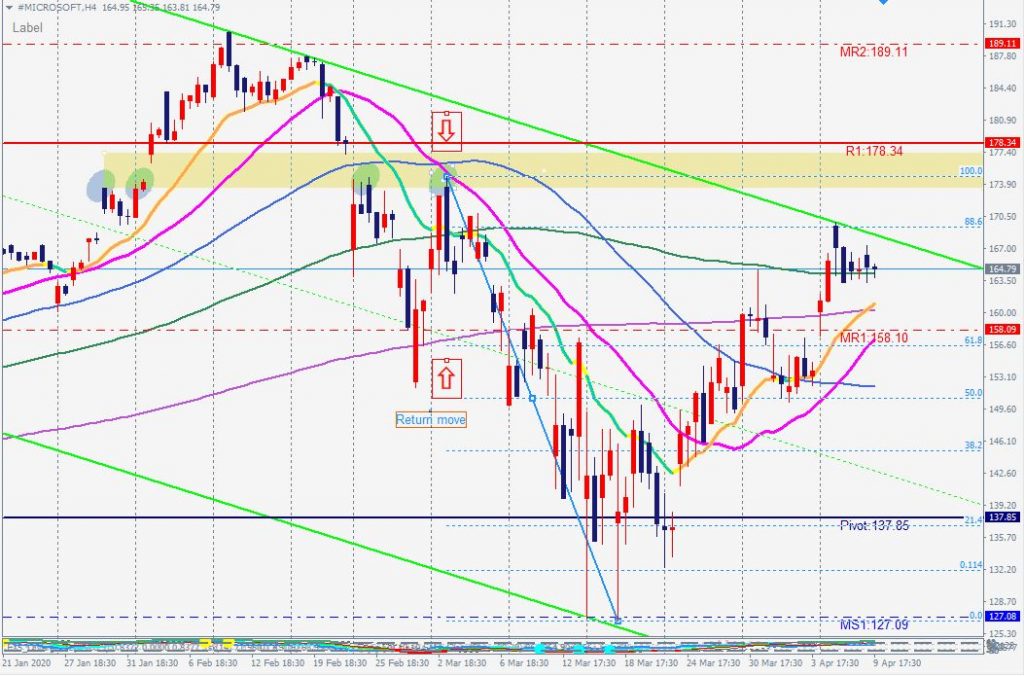

これは、2020年4月11日現在のマイクロソフト株の4時間足です。

黄色で示したボックスで示したのは、強烈なギャップを形成した価格帯です。画像の左側から、ブルーの円で囲んだローソク足を順次見ていくと、このボックスの下限で価格が4回反応した経緯があります。(画像上で右クリックし、新しいウィンドウやタブで開くと、見やすくなります)

一番左のローソク足はこのエリアの下限で押さえれましたが、その後、左から二番目のブルーの円で囲んだローソク足の次はギャップアップ(窓開け)というプライスアクションを見せ、上抜けました。その後は、このエリアをギャップダウン。

左から三つ目のブルーの円で囲んだローソク足の次の足は陰線で下落しています。その後、2月下旬ごろからは、上向きの赤の矢印で示した価格帯から、下向きの矢印で示したようにこのギャップのエリアの下限までまた上昇しています。いわゆる「リターンムーブ」をつけたのですが、移動平均線25MAにも抑えられ、大きな陰線が出て、その後は下げています。

ここで見えるのは、黄色で示した価格帯というレジスタンスと移動平均線25MAに対する「N字」の動きから素直に下げ目線とするグランビルの法則も交えたテクニカル分析の基本だけを使ったトレード手法が効いているということです。

そして、このような過去の動きからわかるのは、この黄色で示した価格帯を上抜けたものの、この価格帯がサポートになりきれず、今では、むしろレジスタンスという機能を果たしているということです。役割が変わるので、ロールリバーサル(Role Reversal)ということになりますね。

そのため、一番右のブルーの円で囲んだローソク足を直近高値とみなし、この高値と3月の安値を使ってブルーでフィボナッチリトレースメントレベルを描画してみると、画像の右側にある88.6%で、今週は、一旦頭落ちになるというプライスアクションが出ています。

フィボナッチの88.6%のメリットのひとつとして理解しておきたいのが、このような強固なレジスタンスに対するフィボナッチリトレースメントレベルの88.6%でプライスアクションが出ている場合、機関投資家を含め売り目線のトレーダーにとっては、都合の良いエントリーポイントとなることです。なぜなら、ストップを置く場所が明確になるからです。黄色で示した価格帯が強固なレジスタンスとして機能する限り、一番右のブルーの円で囲んだローソク足の上にストップを置くことで、リスクにさらすピップ数を少なくできます。

ハーモニックパターンの基本パターンから考えるフィボナッチ88.6%

次に、ハーモニックパターンという視点から見ていきましょう。フィボナッチリトレースメントレベルの88.6%と聞いて思いつくハーモニックパターンには、基本のハーモニックパターンとして知られているバットパターンがあります。

これは、2019年3月23日に投稿していた「EURUSDはフィボナッチ1.128と0.786が効く – EURUSD’s fibonacci in play(注:この記事はリカバリーできませんでした)」内で投稿していたポンドドルのバットパターン。

テクニカル分析に忠実といわれるポンドドルは、素直にバットパターンで反転し、この後大きく上昇したのですが、この場合でも、画像で見える最安値の辺りは結構なサポートエリアでしたので、安値で売りこむこと、つまり突っ込み売りはできない相場でした。

このように、テクニカル分析の基本であるサポートとレジスタンスのエリアの近くで、フィボナッチの88.6%に価格が到達し、さらにバットパターンが検出されるような相場では、ストップを置く場所が明確になってくることがわかり、エントリーしやすくなります。

それゆえ、88.6%は、「最後の砦」ともいえる大切なフィボナッチ数値となるわけです。

ハーモニックパターンの新種パターンから考えるフィボナッチ88.6%

再びマイクロソフト株に戻ります。ハーモニックパターンのバットパターンが出ている4時間足から、日足のチャートにズームアウトすると、ここには新種のハーモニックパターンであるホワイトスワンも検出されています。

再びマイクロソフト株に戻ります。ハーモニックパターンのバットパターンが出ている4時間足から、日足のチャートにズームアウトすると、ここには新種のハーモニックパターンであるホワイトスワンも検出されています。

ホワイトスワンも、フィボナッチリトレースメントの88.6%を使うことが多く、バットパターンとつながりのあるパターンです。

これで、売りを考える根拠がもうひとつ増えたことになります。

なお、このように異なるハーモニックパターンが検出される事例は他にもあります。2017年12月に投稿していた「ユーロ円に現れた3つのハーモニックパターン EURJPY: 61.8 pattern, butterfly, bat」もご参照ください。

マイクロソフト株は、早速ショートですねという目線に優位性が高まったところですが、もうひとつエリオット波動のガイドラインも見てみましょう。

エリオット波動から考えるフィボナッチ88.6%

エリオット波動では、5つの波から形成される推進波やABCのように3つの波から形成される調整波(修正波)という波の形に注目が集まりますが、それだけではないんですね。すでに形成された波と、今私達がいるリアルに動いている波がどういった関係にあるのかを分析するために、フィボナッチを必ず使います。

2017年12月に投稿した「USDCADのリアルチャートで見たエリオット波動 Loonie with Elliott Wave analysis」は英語になりますが、画像中ABCの調整波のうちC波の完了地点に0.9という数値があるのが見えます。

そう、何を隠そう、このチャートの形状から想定できるのは、フィボナッチリトレースメントレベルの88.6%を使うバットパターンの存在です。88.6%は0.9、つまり90%に限りなく近い数値です。

エリオット波動分析のガイドラインには、「調整波Bがジグザグである場合、A波の50%-79%までリトレースする」とあり、「調整波がフラットパターンの場合、B波のリトレースメントレベルは、A波に対する90-105%」という記述があります。

上記のUSDCADの場合、赤丸のついたABCの3波からなる調整波は、一回り大きい青のabcのB波を構成しています。この場合、ハーモニックパターンではフィボナッチリトレースメントの78.6%を使うガートレーや、「61.8%パターン」などが候補となるということです。

さらに、90%というガイドラインを考慮すると、78.6%を超えてきた場合には、次のレベルの88.6%で形成されるバットパターンが視野に入ってくることになります。

この続きはこちらから:「フィボナッチ88.6%: 最後の砦、エリオット波動、ハーモニック Part2– Fibonacci 88.6%」